深度剖析!金鹰元丰A为何成近3年最差“固收+”(附快速识别风险指南)

来源:守基东谈主 在投资规模,“固收+”家具曾凭借兼顾正经与收益的特质,备受投资者注意。但是,近三年来部分“固收+”家具却施展欠安,让投资者大失所望。 以金鹰元丰A(210014)为例,该基金近3年亏空幅度高达15.85%,远超同类平均水平。 -1- 金鹰元丰A因何近3年亏空严重? 这一隆盛背后的原因长短不一,波及钞票成立、市集环境、基金司理方案等多个层面。 1、可转债投资的双刃剑 『金鹰元丰A神情上是债券基金(公约条目债券仓位≥80%),但施行抓仓中,近3年可转债占比恒久逾越90%,2024

-

来源:守基东谈主

来源:守基东谈主在投资规模,“固收+”家具曾凭借兼顾正经与收益的特质,备受投资者注意。但是,近三年来部分“固收+”家具却施展欠安,让投资者大失所望。

以金鹰元丰A(210014)为例,该基金近3年亏空幅度高达15.85%,远超同类平均水平。

-1-

金鹰元丰A因何近3年亏空严重?

这一隆盛背后的原因长短不一,波及钞票成立、市集环境、基金司理方案等多个层面。

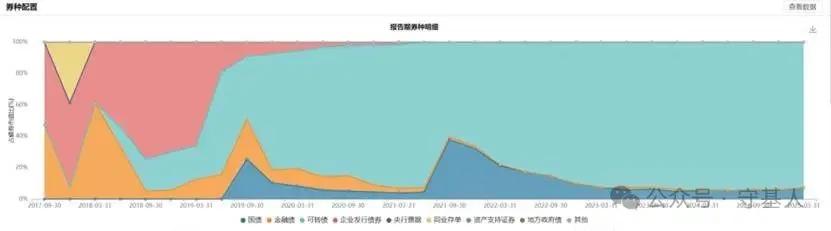

1、可转债投资的双刃剑

『金鹰元丰A神情上是债券基金(公约条目债券仓位≥80%),但施行抓仓中,近3年可转债占比恒久逾越90%,2024年二季度以致达到94.53%。』

可转债具有显赫“股性”,其价钱与正股波动强研究,风险远高于日常债券。举例,在2025年4月7日股市大齐着落,金鹰元丰A由于抓有的可转债因与股票市集的强研究性同步大幅着落,单日跌幅高达9.64%,跌幅以致远超上证指数。

值得把稳的是,由于激进的券种成立,金鹰元丰A近3年最大回撤高达41.7%,幅度以致远超同期沪深300指数,完全偏离“固收+”家具的风险定位。

2、激进的权力钞票成立

『金鹰元丰A的股票仓位恒久看守在15%附近,这一比例在“固收+”家具中并不算高,但问题在于其聚集押注高景气赛谈,未能扫尾存效散布投资,进一步放大了基金风险。』

客不雅而言,这种过度聚集于成长赛谈的策略,在市集环境向好时收益可不雅——2019-2021年,金鹰元丰A凭借激进的行业成立念念路,分离扫尾17.43%、30.59%和34.21%的收益。

但2022-2024年,市集抓续低迷,资金从追捧成长股转向注意价值股,金鹰元丰A却未能实时调换策略,依旧重仓抓有锂电、汽配、军工等成长类钞票,最终导致基金亏空惨重,且功绩辘集排行倒数。

3、基金司理方案短板

除政策层面的无理外,金鹰元丰A的基金司理在战术履行上也存在显明争议。『举例抓股缺少阐明性,每个季度前十大重仓股更新比例高达六七成,但从功绩来看,时时调仓换股并未为基金带来逾额收益,反而可能因往复本钱加多进一步侵蚀净值。』

-2-

如何快速识别风险、躲避雷区

“固收+”的中枢逻辑是“在风险可控前提下增强收益”,识别其风险的关键在于穿透“+”的包装,看清钞票成立的真确组成、策略履行的一致性以及握住东谈主的波动限度能力。

关于日常投资者而言,幸免“踩雷”可从以下几方面开始:

1、穿透张望钞票成立结构

“固收+”家具无为以债券等固定收益类钞票为基础,同期成立一定比例的权力类钞票(如股票、可转债等)。权力类钞票占比越高,家具风险无为越大。

投资者可通过家具季报、年报分析底层钞票,优先遴荐抓仓透明、信用债以高品级为主的基金。

2、警惕债券钞票的“隐性雷区”

来源:某基金年报

来源:某基金年报无为基金的季报、年报中会列出抓仓债券明细,部分还会径直说起债券评级,若未说起,可把柄债券称号通过其他途径查询评级。

3、数据野心

野心可径直料到“固收+”家具的“风险收益性价比”和“波动限度能力”,匡助投资者穿透“正经”外套,量化风险通晓进度。

Calmar比率:料到收益与最大回撤的比值,是识别“为收益捐躯风险”家具的中枢野心;

最大回撤:反馈家具在熊市中的抗跌能力;

年化波动率:体现家具日常波动的剧烈进度;

下行风险率:聚焦家具着落时的损失概率;

夏普比率:兼顾总风险与收益的均衡干系。

『“固收+”的本色是“在限度风险的前提下增强收益”,Calmar比率能有用识别“为收益捐躯风险”的家具,亦然料到“固收+”最常用的野心。』

以具体案例阐明:若A家具年化收益8%、最大回撤5%,其Calmar比率为1.6;B家具年化收益10%、最大回撤20%,Calmar比率为0.5。尽管B家具收益更高,但A家具的风险收益比更优,更适当“固收+”的正经需求。

-3-

总结:归来“固收+”的本色

“固收+”的中枢是“风险可控”,而非“收益最高”。一个能在熊市将最大回撤有用限度的家具,远比短期收益亮眼但波动剧烈的“伪固收+”更值得相信。

『投资者需铭记,遴荐“固收+”家具时,应优先关怀其风险限度能力,而非单纯追求高收益,才能幸免堕入“收益增强”遮掩下的风险陷坑。』

(END)

一地基毛一又友圈开张了:

为浮浅与一地基毛的读者们径直有用疏浚,咱们决定径直跟环球开导好友干系。

环球可以径直加基毛哥微信gekkoshow。

将来咱们会在基毛哥一又友圈共享行业动态、基金司理深度分析和投资感悟,偶尔还会共享一些市集八卦,与环球一谈吃瓜。

投资策略

1、投基到底要不要择时?

2、完全干货!基金小白如何作念投资组合?

3、从基金司理的角度来谈为何不看好固收+

4、投资基金的四个误区

5、万字长文!基金司理如何赢利,又是如何亏钱

6、买基金不成“万里挑一”!聊聊一地基毛的选基逻辑(用具篇)

7、暴跌下的念念考!投资是一谈数学题,惩处亏空的3个步调!

8、散户为啥从不抄底?

9、手把手教你分析基金重仓股

ETF系列

1、原油飙涨!16只油气主题基金大清点

2、一篇看懂黄金投资,别再傻傻买首饰了

3、钞票成立,如何投日本股市

4、上证综指ETF哪家强?

5、3年亏了34%?!红利ETF也不成瞎买...

债基点评

1、债基代码表,收好!(中恒久纯债)

2、债基代码表,收好!(短期纯债)

指增点评:沪深300丨中证500|中证1000|红利指数|标普500|上证50|科创板100

1、沪深300指数增强哪家强?

2、中证500指数增强哪家强?

3、上证50指增、创业板指增哪家强?

4、红利指数增强哪家强?

5、中证1000指增哪家强?

6、科创板100ETF哪家强?

7、标普500ETF最近“火”了

8、标普500指数基金哪家强?

晨星点评

1、积年晨星基金奖家具点评--2022年,驻防好才是的确好!

2、积年晨星基金奖家具点评--2021年,进攻的中生代迎来转型的镇痛

3、晨星双5星牛基清点(大盘成长篇):9只家具上榜!新动力刷屏,华夏动力更始领衔

4、晨星双5星牛基清点(大盘成长篇):建信基金3只家具上榜!除了“火山哥”陶灿还有谁?

5、晨星双5星牛基清点(工银新金融):鄢耀创造逆势的遗址,选股能力近五年行业前三

6、晨星双5星牛基清点(成长均衡篇):诺安低碳经济,不够“性感”,但实足漂亮!

7、晨星双5星牛基清点(大盘均衡篇):机构的真爱,国富中小盘和赵晓东

8、晨星双5星牛基清点(中盘均衡篇):工银瑞信政策转型,杜洋总在正确时辰作念正确的事情

明星司理

五年期:| 张坤 | 曲扬| 葛兰|杨栋 |陈一峰 | 归凯 | 韩创 | 张翼飞 | 杨金金 | 崔宸龙 | 王申 | 陈皓 | 郑有为 |金梓才 |肖觅|白冰洋|杨珂|杨琨 |周海栋 | 冯明远|范琨|黄海 |汤戈 |韩冬燕 | 王斌|钟帅|胡华夏|刘明宇|马芳

十年期:| 傅鹏博 | 王克玉 |朱少醒 |董承非 | 赵晓东 | 王创练|周雪军|邹维娜 |姜锋|刘莉莉

FOF:|林国怀|桑磊|许利明|邓炯鹏

避雷手册

PUA年青东谈主的经济学家试水基金司理失败!换手率1571%,全仓地产亏空13%,排行倒数!

要降薪了?!三年跑输基准10%的基金司理有哪些?

“运用自若”的好意思女基金司理

什么叫“净值陷坑”?陆彬年化收益率16%背后,最大回撤64%,亏空38亿!

国融基金和国融证券的“小奥秘”

爆亏62%!长安鑫禧的投资框架叫“虔敬”

满屏问号,韩广哲这是什么操作?

跪拜神基!富荣价值精选本年亏34%,定投5年亏45%

跪拜神基!逆周期押宝,金鹰多元策略近3年亏71%,排倒数第一

倒数第一!恒生前海兴享夹杂本年亏近30%,怎么办到的?

金鹰基金杨凡,运谈有够差

还能这样玩?大成红利优选

缔造12天增聘基金司理,格调漂移最大回撤高达37%,存“挂羊头卖狗肉”之嫌!

怎么作念到的?大成基金某家具往时9天6天亏钱...往时8年7年亏钱....

上半年换手率高达3775%、亏空23%!嘉合睿金夹杂到底资格了什么?

机构一走就放飞自我?前海长入基金某家具上半年换手率3000%+

机构猖獗卖出40亿份,功绩全面崩盘回撤20%!中庚基金是否欠投资者一个讲授?!

3年亏了60%?!你管这叫红利主题基金?

三年亏近60%!你管这叫红利主题基金?(2)

浦银安盛基金蒋佳良宣传案牍“槽点”多 曾卷入“恒润内幕往复案"

大成正向陈述,你的正向陈述呢?

东吴基金、东吴证券不成说的奥秘!

东吴基金、东吴证券不成说的奥秘!(2)

公募又现“猛将兄”!

国联基金,你可太仗义了!

国联基金,量化+红利有莫得搞头?

最惨亏50%!祥瑞基金李化松“翻车”,刊行8只家具6只亏空,5只卸任

本年最惨量化!大成动态量化成立策略夹杂已亏近40%

一个月亏12%!?经济学家界的“李佳琦”试水基金司理

我就知谈你在看!

]article_adlist--> MACD金叉信号酿成,这些股涨势可以! 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP